财务风险管理包括哪些

保险经营财务风险管理

保险业作为金融行业的重要组成部分,承担着巨大的财务风险。有效的财务风险管理对于保险公司的稳健经营至关重要。本文将围绕保险经营财务风险管理展开讨论,并提出相应的指导建议。

在保险业中,财务风险通常指的是因不确定性因素而导致的损失或负面影响,包括投资风险、保险风险和市场风险等。

财务风险管理是保险公司维护财务稳健、保障经营安全的关键措施。有效的财务风险管理可以帮助保险公司更好地应对各种不确定性,降低损失,提高盈利能力。

3.1 分散投资

保险公司应该通过分散投资来降低投资风险。这意味着将资金投资于不同类型、不同行业、不同地区的资产,以降低投资组合的整体风险。

3.2 建立合理的资本金水平

保险公司需要根据自身业务规模和风险承受能力,建立合理的资本金水平。充足的资本金可以帮助保险公司抵御风险,保障偿付能力。

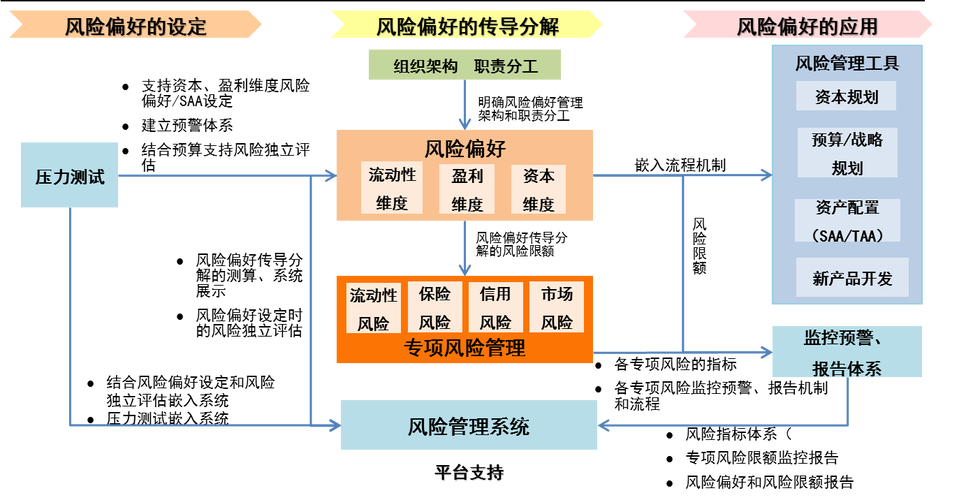

3.3 设立严格的风险管理制度

保险公司应建立健全的风险管理制度,包括风险评估、监测、控制和报告等环节。通过及时识别、评估和应对各类风险,保险公司可以降低风险发生的可能性和影响。

3.4 加强监管合规

保险公司需要严格遵守监管规定,加强合规管理。合规经营可以降低违规行为带来的风险,维护公司声誉,保障客户利益。

尽管财务风险管理对于保险公司至关重要,但在实施过程中也面临一些挑战。

4.1 不确定性因素

保险业面临多种不确定性因素,如自然灾害、经济周期等,这些因素给财务风险管理带来了挑战。

4.2 复杂的金融市场

金融市场的复杂性使得财务风险管理变得更加困难,保险公司需要不断提升自身的风险管理能力。

为了有效应对财务风险,保险公司可以采取以下指导建议:

5.1 不断完善风险管理体系

建立健全的风险管理体系,包括风险识别、评估、监测和控制等环节,不断提升风险管理能力。

5.2 加强内部控制

加强内部控制,建立有效的内部审计和监督机制,及时发现和纠正存在的问题。

5.3 加强人才培养

培养具有专业知识和经验的财务风险管理人才,提升团队整体素质。

5.4 紧密监控市场变化

紧密监控市场变化,及时调整投资组合和风险管理策略,应对外部环境的变化。

财务风险管理是保险公司经营管理的重要组成部分,对于保障公司稳健经营至关重要。通过建立健全的风险管理体系,加强内部控制,培养人才,保险公司可以更好地应对各种财务风险,实现可持续发展。